Viete ako funguje DPH, aké máme aktuálne sadzby DPH na Slovensku alebo kedy je potrebná registrácia DPH ? Bolo by pre vás výhodné stať sa platcom DPH ? Pripravili sme pre vás tie najdôležitejšie informácie oDPH.

Registrácia platcu DPH už za 279 EUR. Staňte sa našim klientom a registráciu máte ZADARMO.

Čo je to DPH a ako funguje ?

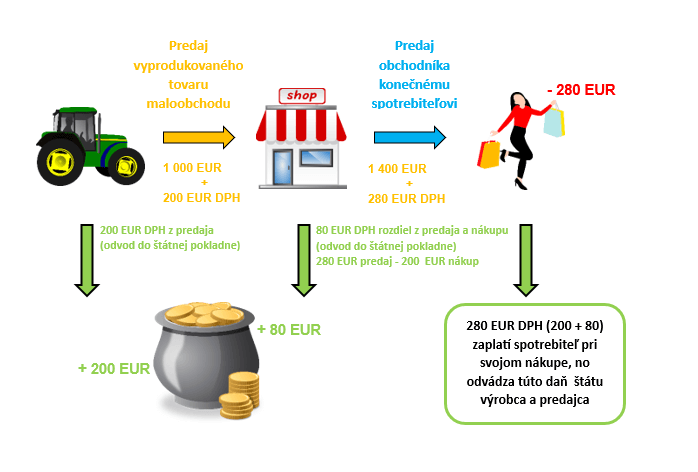

Daň z pridanej hodnoty (ďalej už len „DPH“) je jednou z troch nepriamych daní, ktoré máme na Slovensku. DPH tvorí jeden z hlavných príjmov štátneho rozpočtu, a práve preto si na túto daň dáva štát obzvlášť veľký pozor. Nepriamou daňou sa nazýva, nakoľko túto daň platia spotrebitelia vo svojich každodenných nákupoch výrobcom, predajcom a poskytovateľom služieb, ktorí túto daň neskôr odvedú do štátnej pokladne. DPH sa preto často označuje aj ako daň zo spotreby. Predaj tovarov a služieb s DPH realizuje len taký výrobca, obchodník alebo poskytovateľ služby, ktorý je pre DPH registrovaný, teda je platiteľ DPH. Takýto platiteľ DPH uplatňuje pri svojich predajoch DPH a zároveň má nárok na odpočet DPH zo svojich nákupov. Do štátnej pokladnepodnikateľ odvádza rozdiel medzi predajom a nákupom.

DPH pri predaji, respektíve DPH pri nákupe, môžu uplatňovať len takí výrobcovia, predajcovia a poskytovatelia služieb, ktorí sú pre DPH registrovaní.

Sadzby DPH na Slovensku

Aktuálne máme na Slovensku 3 sadzby DPH a to:

- základná sadzba dane je vo výške 20 % zo základu dane,

Uplatňuje sa na všetky tovary a služby pokiaľ sa na nich nevzťahuje znížená sadzba dane alebo oslobodenie od dane.

- znížená sadzba dane vo výške 10 % zo základu dane,

Uplatňuje sa na niektoré potraviny, tlač, hygienické potreby, športové, reštauračné a ubytovacie služby.

- znížená sadzba dane vo výške 5 % zo základu dane.

Uplatňuje sa len v súvislosti s štátom podporovaným nájomným bývaním.

Zároveň existujú aj konkrétne situácie kedy je určitý tovar alebo služba od DPH oslobodená. Takýmto tovarom alebo službami sú: poštové služby, zdravotná starostlivosť, služby sociálnej pomoci, výchovné a vzdelávacie služby, kultúrne služby, poisťovacie služby, predaj poštových cenín, kolkov a podobne.

Neplatiteľ DPH verzus platiteľ DPH

DPH a povinnosti s tým súvisiace by mal poznať každý, kto vykonáva nezávisle akúkoľvek ekonomickú činnosť, respektíve vykonáva ekonomickú činnosť, z ktorej dosahuje príjem (ďalej už len „podnikateľ“). Takýmito činnosťami sa rozumie napríklad dosahovanie príjmu z výroby, obchodovania, predaja tovaru, poskytnutia služby alebo využívania hmotného majetku a nehmotného majetku na účel dosahovania príjmu.

Platcom DPH nie ste automaticky ale stávate sa ním až po tom, čo daňový úrad spracuje vami odoslanú žiadosť o registráciu pre DPH.

Neplatiteľom DPH je každý podnikateľ od svojho začiatku vykonávania ekonomickej činnosti, z ktorej dosahuje príjem. Všetky svoje výrobky, tovary a služby predáva bez DPH, čo znamená, že štátu DPH neodvádza a na jeho faktúrach, blokoch, zmluvách alebo iné uvádza len predajnú sumu, ktorú chce zinkasovať. Neplatiteľom DPH ostávate až do momentu, kým daňovému úradu nedoručíte žiadosť o registráciu DPH a daňový úrad nerozhodne o schválení takejto žiadosti.

Výhoda: Neplatiteľ DPH má konkurenčnú výhodu ak svoje tovary alebo služby predáva výlučne konečným spotrebiteľom, nakoľko ponúka takýto tovar alebo službu oproti platiteľovi DPH za sumu nižšiu o DPH.

Nevýhoda: Neplatiteľ DPH nemá nárok na vrátenie DPH zo svojich nákupov.

Existujú však situácie, pri ktorých nie je na rozhodnutí podnikateľa, kedy a či vôbec takúto žiadosť podá, ale zo zákona je povinný takúto žiadosť podať.

Platiteľom DPH sa podnikateľ môže stať povinne alebo dobrovoľne. Podnikateľ je povinný sa pre DPH registrovať v prípade, že má sídlo, miesto podnikania alebo prevádzkareň v tuzemsku (prípadne má bydlisko v tuzemsku alebo sa v tuzemsku obvykle zdržiava), a dosiahol za najviac 12 predchádzajúcich po sebe nasledujúcich kalendárnych mesiacov obrat 49.790 eur. Podnikateľ je povinný podať žiadosť o registráciu do 20. dňa kalendárneho mesiaca nasledujúceho po mesiaci, v ktorom dosiahol takýto obrat. Obratom sa rozumie hodnota bez DPH dodaných tovarov a služieb v tuzemsku okrem hodnoty tovarov a služieb, ktoré sú oslobodené od DPH.

Existujú aj iné špecifické prípady, kedy je potrebné sa pre DPH registrovať. Takéto špecifické prípady s Vami radi prejdeme na osobnom stretnutí, kde všetko detailne vysvetlíme a preveríme.

Dobrovoľná registrácia pre DPH sa podáva vtedy, ak podnikateľ nie je povinný podať žiadosť o registráciu zo zákona a napriek tomu sa chce stať platcom DPH. Dobrovoľnú registráciu využívajú najmä predajcovia alebo výrobcovia tovarov, ktorí majú mesačne množstvo nákupov vo vyšších čiastkach od platiteľov DPH, nakoľko si DPH uhradenú takýmto dodávateľom môžu vypýtať späť.

Výhoda: Platiteľ má nárok na odpočet DPH zo všetkých nakúpených tovarov a služieb s DPH. Podnikatelia, ktorí majú status platiteľa DPH sú atraktívnejší pre investorov a obchodných partnerov.

Nevýhoda: Administratívne náročnejšie, povinnosť podávať každý mesiac alebo štvrťrok dokumenty súvisiace s DPH a ďalšie lehoty, ktoré je potrebné sledovať.

Pridajte sa k našim spokojným klientom, za ktorých všetko sledujeme a podávame my.

Ešte stále neviete či je pre Vás registrácia za platcu DPH výhodná ? Nie ste si istý či ste sa nemali povinne pre DPH registrovať ? Netrápte sa. Dohodnite si s nami stretnutie a všetko spolu vyriešime.

DPH KALKULAČKA

Chcete si prepočítať v akých sumách by ste predávali Vaše služby alebo tovary s DPH ? Použite našu kalkulačku, ktorá Vám s takýmto prepočtom rýchlo a ľahko pomôže.

Mgr. Dominika Ružičková Kubišová, MBA / Senior Accountant & Tax specialist